一文了解:跨年发票怎么处理才能报销?

又快到年底啦!很多老板又要面对一大难题:跨年发票。那作为老板,你知道什么是跨年发票?跨年发票可以税前扣除吗?跨年发票可以红冲吗?......下面,就让博宇会计的小博详细解答下这些问题。

图源:pixabay

一、什么是跨年发票?

跨年发票,简单来说就是发票开具时间为上一年度,而支付、报销、做账却在次年的发票。

日常我们最常见的跨年发票有两种:

1、发票开具时间是上一年度,却因各种原因未能在上一年报销(支付)做账,报销(支付)和做账时间却是在次年的发票;

2、经济业务发生在2022年款项支付也在2022年度,但是发票不是2022的,是2023年才开出来的。例如公司2022支付的广告费、租赁费等。

二、跨年发票可以税前扣除吗?

根据《国家税务总局关于企业所得税若干问题规定的公告》,企业当年实际发生的相关成本、费用,由于各种原因未能及时取得该成本、费用的有效凭证,企业在预缴季度所得税时,可暂按账面发生金额进行核算;但在汇算清缴时,应补充提供该成本、费用的有效凭证。

如果出现实在无法按时报销,例如出差人员12月底出差到1月才归的情况,会计应让各部门提供本部门人员发票时间为2022年预计于2023年才可报销的费用金额预估数。

在第二年汇算清缴之前,如果取得了发票(不管这个发票是2022年开具的还是2023年开具的),直接把发票附在2022年这张凭证后面即可。汇算清缴时候允许扣除,不用做纳税调整。

问题来了,如果,次年汇算清缴之前还是没取得发票呢?

1、当年未报销发票

发票开具时间是上一年度,却因各种原因未能在上一年做账,第二年经办人员才拿过来报账,这种情况应该怎么办?

还是应该入到上年,但是上年都结账了,怎么入账呢?这就用上了“以前年度损益”这个科目(小企业会计准则不用)。

2、那么企业所得税如何处理呢?

自然也是在2022年的汇算中处理,已经汇算了那就调整申报表,把这个费用加到所属期去扣除,没有申报那直接就把这部分费用算进去税前扣除。所以不建议在1月、2月办理企业所得税汇算,因为很可能会返工,给自己增加不必要的麻烦。

3、总结

跨年发票很麻烦,最好的办法莫过于从源头治理,避免或者减少产生跨年发票,建议做到以下三点:

(1) 要求员工及时报销不得拖延;

(2) 要求公司合作商及时开票,定期清查发票未到位企业并做好催收工作;

(3) 账务处理遵循权责发生制,发生费用就入账,汇算清缴做好纳税调整,保证账面不出错。

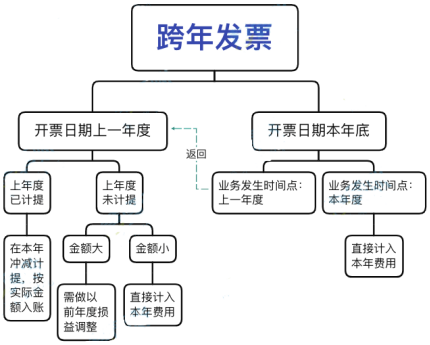

最后,对于跨年发票的处理方式,用一张图来总结:

三、跨年发票可以红冲吗?

去年的发票可以红冲。增值税一般纳税人发生增值税应税销售行为开具发票后,发生销售退回、开票有误、应税服务中止等情形但不符合作废条件的,跨年发票可以红冲。

跨年红冲发票,若其原因涉及到销售退回等损益事项时,红冲分录时,对应的损益类科目需要改为“以前年度损益调整”(跨年了,属于以前年度损益事项,不计入当期损益类科目)。以销售退回为例:

红冲收入:

借:应收账款等(红字)

贷:以前年度损益调整(红字)

应交税费——应交增值税(销项税额)(红字)

收回货物,红冲成本:

借:以前年度损益调整(红字)

贷:库存商品(红字)

同理,对于采购方而言,若跨年红冲涉及到调整损益类科目,相关损益类科目,需要通过“以前年度损益调整”代替。

“以前年度损益调整”科目余额,不通过“本年利润”,直接结转至“利润分配——未分配利润”。

发票冲红的条件是什么

1、是因专用发票抵扣联、发票联均无法认证的,由购买方填报《开具红字增值税专用发票申请单》(以下简称申请单),并在申请单上填写具体原因以及相对应蓝字专用发票的信息,主管税务机关审核后出具《开具红字增值税专用发票通知单》(以下简称通知单)。购买方不作进项税额转出处理;

2、是购买方所购货物不属于增值税扣税项目范围,取得的专用发票未经认证的,由购买方填报申请单,并在申请单上填写具体原因以及相对应蓝字专用发票的信息,主管税务机关审核后出具通知单。购买方不作进项税额转出处理;

3、是因开票有误购买方拒收专用发票的,销售方须在专用发票认证期限内向主管税务机关填报申请单,并在申请单上填写具体原因以及相对应蓝字专用发票的信息;

4、同时提供由购买方出具的写明拒收理由、错误具体项目以及正确内容的书面材料,主管税务机关审核确认后出具相应通知单。销售方凭通知单开具红字专用发票。

来源:文章由海南博宇会计综合整理自网络,仅供参考,以实际咨询为准,如涉及侵权请联系删除。

温馨提示:大家如果想在海南注册公司、各类资质办理,或需要公司财务代理,或是有关于海南落户的问题,欢迎咨询我们海南博宇会计。